疮铺(Trump)上台后,最令人期待的经济外交政策就是如何和中国打交道。 疮铺大选获胜后,共和党元老、外交战略家基辛格接受了采访。 谈到中国问题时,他指出,没有任何政府执政经验的疮铺在和中国打交道时,会自然地有延续他商人作风的倾向,即急于想要做成一笔交易(make a deal)。 但和国家打交道,绝不是一次性的交易或完成某个地产项目,而是要通过反复地交往建立合作的基础和信誉(reputation)…中国人最终有可能作出让步,但同时也会寻求美国方面作出对等的重大让步。

基辛格强调,美国在对俄罗斯外交上的失败就是没有从俄罗斯的战略利益上设身处地考虑问题;同样,和中国打交道时,一定要站在中国的战略利益上考虑问题,不能光强调美国想要什么。

基辛格的话,其实就是博弈论在外交上的最好运用:先清楚计算对方的得失,然后在不论对方会采取哪种对策的情况下,自己去选择最佳的应对策略, 即纳什均衡。

….

所以,我们也来响应一下基辛格的“号召”,从美国的角度来简单分析下,为什么美国一定要中国在贸易上作出让步。

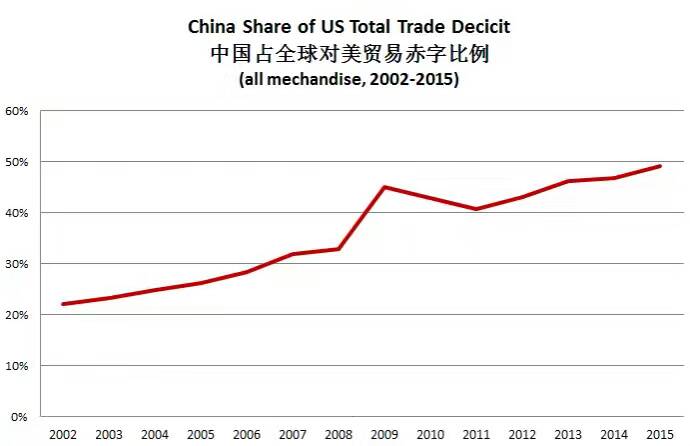

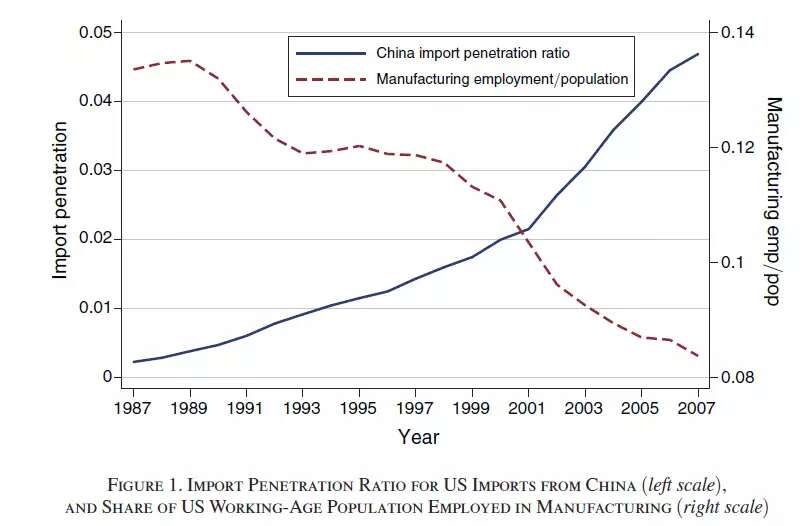

下图源自2013年发表的“美国经济评论”。蓝色线叫做“中国进口侵入率”, 定义为中国对美口的出口占美国总进口的比例(左边坐标)。从图中可以看到,中国出口在占美国总进口的份额从1991年的0.6%,上升到了2001的2%;2001年,中国加入世贸,侵入率从2%左右又跳跃到2007年的4.6%。也就是说,1991到2007的16年间,侵入率上升了4%, 是0.6%的6.7倍, 增长迅猛。

红色线是同时期美国制造业就业人数占全国适龄工作总人口的比例,下面简称“制造业就业比例”(右边坐标)。可以看到,这一比例一直在下滑,从1987年的13%下滑到2007年的8%左右。一方面,这一下滑趋势反映了美国等发达国家长期的“去工业化”趋势,其起始时间要远早于87年; 另一方面,这一下滑趋势在中国加入世贸以后的确有加速倾向,表现在制造业人员比例从10%滑到8%,减少了2%。 这是什么规模呢? 美国适龄工作总人口在2007年是2亿人差一点,2亿的2%就相当于4百万人。 所以, 粗略计接近4百万人在2001-2007年间被挤出了制造业。(当然,这不能全怪自由贸易,技术进步也取代了许多工人)

把红蓝两条线一综合,如图,就是所谓的”China shock”, 中国冲击波。

越来越多的美国经济学家似乎认识到,这次以来自中国为首的低工资国家的进口对本国就业的冲击和以前几次相比实在不可同日而语。 在1991年,低收入国家的进口加起来只占到美国进口总额的9%;2000年,中国加入世贸前,这一比例是15%, 而到了2007年,这一比例攀升到了27%。 这27%当中,17%是来自中国(27%x17%=4.6%)。由于中国占的比例最大,每次抨击自由贸易,政客们都会首当其冲指向中国。

所以说,疮铺叫嚣要向中国课以45%的关税是有深刻国内经济背景的。 至于到底会发生什么,就看疮铺是否接受基辛格对他的建议了。